Fuente: Chequeado

El Gobierno nacional renovó por 3 años el swap de monedas con la República Popular de China y amplió a 70 mil millones de yuanes (el equivalente a US$ 10 mil millones) el permiso de uso de libre disponibilidad de la divisa.

Según informó el Banco Central de la República Argentina (BCRA), el monto del swap se mantendrá en 130 mil millones de yuanes (el equivalente a US$ 18.500 millones), mientras que se duplicará el permiso de uso de libre disponibilidad, que hasta ahora tenía un tope de US$ 5 mil millones. Esta ampliación se hará operativa una vez que se agote el primer tramo de uso.

En noviembre último, el Gobierno argentino ya había logrado una ampliación del acuerdo firmado en 2011, lo que le permitió a nuestro país disponer para su uso de unos US$ 5 mil millones, según indicó.

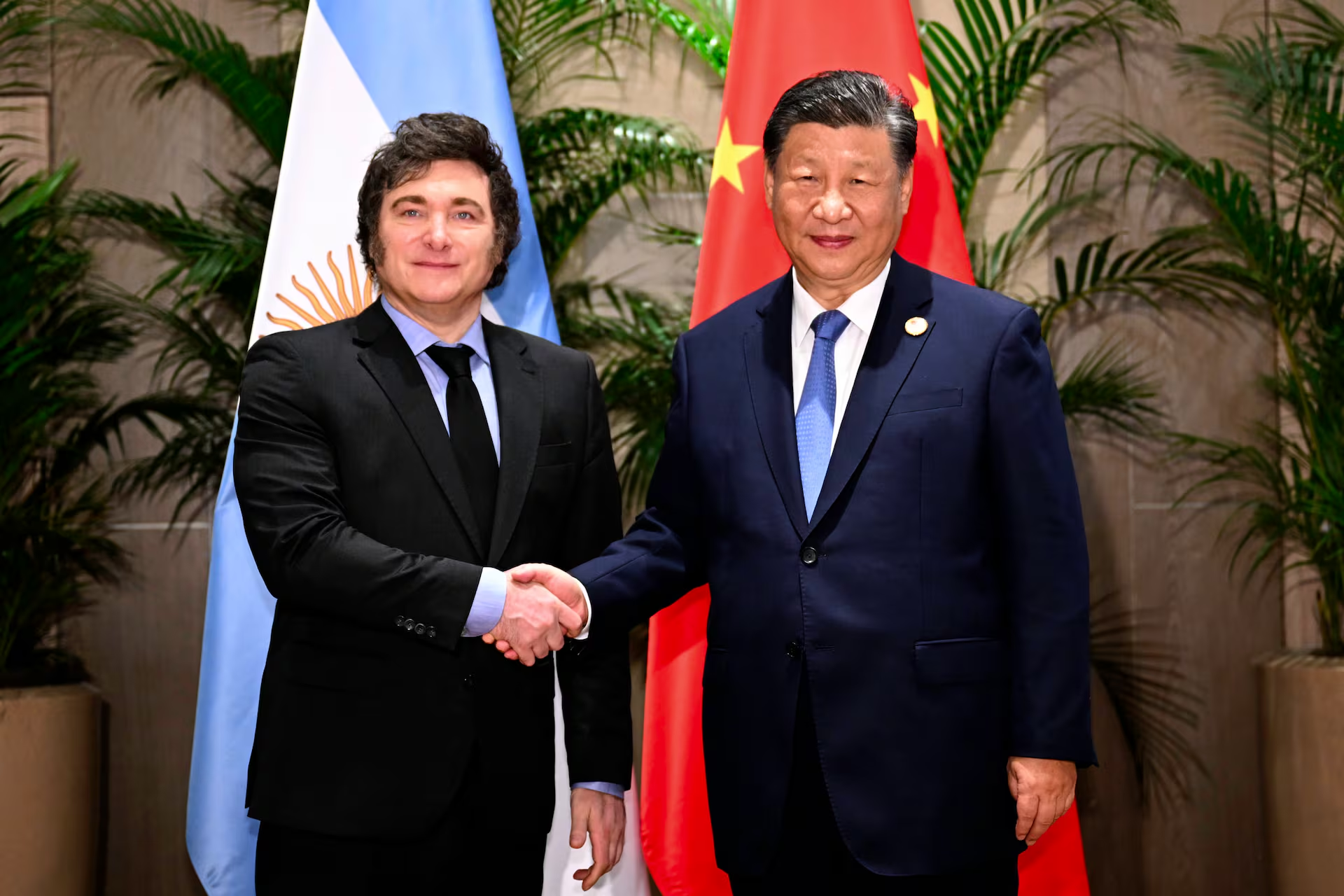

El 15 de noviembre último Fernández mantuvo una reunión bilateral con su par de la República Popular China, Xi Jinping. El presidente argentino aseguró que durante la reunión dialogaron sobre la ampliación del swap, y sostuvo que “el gobierno chino autorizó que Argentina disponga libremente de los US$ 5 mil millones”.

Finalmente, el acuerdo fue oficializado el 8 de enero último, tras una reunión entre el presidente del Banco Central de la República Argentina (BCRA), Miguel Pesce, y el gobernador del Banco de la República Popular China (PBC, por sus siglas en inglés), Yi Gang.

¿Qué es el swap de monedas con China?

Como se explica en esta nota, un swap (o “intercambio”, en español) es un mecanismo por el cual 2 agentes (gobiernos, bancos, empresas) se comprometen a cambiar divisas o dinero en ciertas fechas. La operación no se realiza de forma inmediata sino que se efectúa en “cuotas”, es decir montos y fechas previstas a lo largo de un período acordado.

Una vez finalizado el acuerdo, y de haberse activado el uso de las divisas -como se anunció-, el Banco Central argentino deberá devolver a su homólogo chino la cantidad de yuanes utilizados más una tasa de interés.

Marcelo Elizondo, presidente de la Cámara de Comercio Internacional (ICC, por sus siglas en inglés) y director de la consultora Desarrollo de Negocios Internacionales (DNI), explicó a Chequeado que la ventaja de incorporar yuanes a la economía consiste en que se puedan pagar importaciones de productos chinos sin tener que utilizar dólares. Por lo tanto, es una forma de estabilizar el nivel de reservas.

El primer acuerdo entre ambos bancos centrales se firmó en 2009, durante la presidencia de Cristina Fernández de Kirchner. En 2014 firmaron un segundo acuerdo, que fue renovado en 2017, ya con Mauricio Macri como presidente, y complementado a fines de 2018. En 2020, durante la actual gestión de Fernández, se hizo oficial un nuevo convenio.

Qué alcances tiene el actual acuerdo

El último acuerdo de ampliación del swap había elevado la cifra del intercambio a 130 mil millones de yuanes, unos US$ 18.500 millones. Esto representa el 56% del total de reservas internacionales del país (actualmente ubicadas en US$ 33 mil millones).

Por las características originales del acuerdo, el swap servía para aumentar las reservas brutas, no impactaba en las reservas netas, que son las divisas que el Banco Central tiene en su poder para usar, por ejemplo, para intervenir en el mercado cambiario o para pagar deuda. “Hay varias formas de medir las reservas netas, pero en todos los casos hay que descontar el swap”, afirmó a este medio Joaquín Waldman, economista e investigador del Centro de Estudios de Estado y Sociedad (CEDES).

No obstante, el acuerdo alcanzado con China en enero último (y su actual ampliación) autorizó “la liberación de parte del swap”, según aseguró Massa. Es decir que el Banco Central quedó autorizado a utilizar esa parte del swap para afrontar importaciones, pagar deuda o intervenir en el mercado cambiario para evitar un incremento brusco del tipo de cambio.

En este sentido, Elizondo sostuvo que “el impacto del acuerdo es que duplica la cantidad de reservas utilizables por el Banco Central para las razones de coyuntura, que es pagar importaciones y controlar el tipo de cambio. La cantidad de reservas liberadas no es significativa, es menos de lo que la Argentina importa cada mes, por lo que esto corre un poco hacia adelante la gran amenaza que es quedarte sin reservas sobre todo en el comercio exterior”.

Actualización 10/01/2023: se incorporó a la nota el anuncio formal del acuerdo entre el Banco Central de la República Argentina y el Banco de la República Popular China.

Actualización 30/05/2023: se agregó a la nota la negociación del Gobierno para ampliar el uso de libre disponibilidad del swap.

Actualización 02/06/2023: se incorporaron detalles sobre el último acuerdo alcanzado entre Argentina y China para renovar el swap y ampliar los montos de libre disponibilidad.