Fuente: El Cronista

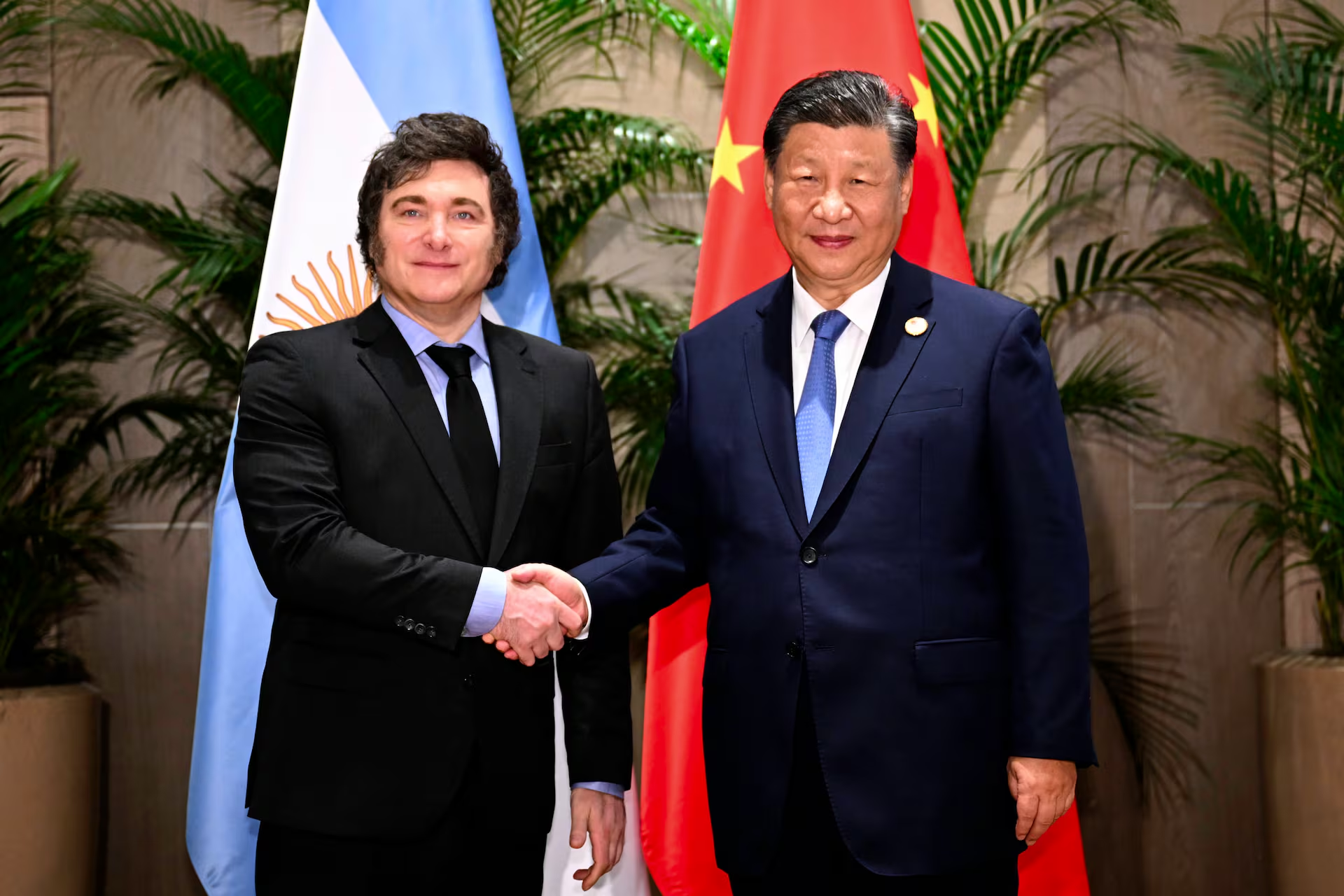

Desde que hace dos meses tomó la decisión de vender parte o la totalidad de su holding empresario, Ángelo Calcaterra ya sumó tres propuestas. Todas de parte de grupos chinos vinculados con el negocio de la construcción, precisamente el corazón de Obras, Desarrollos y Servicios (ODS) que comanda el primo del presidente Mauricio Macri.

Si bien hasta ahora no se cerró ningún acuerdo, los interesados ya se acercaron al banco MBA-Lazzard que tiene el mandato de venta para conocer las condiciones, el precio de base y los requisitos. Según fuentes vinculadas con la operación que prefirió no identificar a los potenciales compradores, se trata de cuatro conglomerados de origen asiático, con intenciones de expandirse hacia América latina, y en especial a la Argentina.

Calcaterra es quien tiene la última palabra. El empresario, que se hizo cargo de parte de las empresas de la familia Macri agrupadas en Sideco cuando el mismo Franco Macri lo llamó para tomar esta posición en el año 2000, quiere evitarle al Jefe de Estado dolores de cabeza y sospechas de favoritismo en las futuras licitaciones de obra pública que el Estado convoque. Ocurre que ODS, y principalmente su filial Iecsa, se encuentra entre los tres grupos de mayor experiencia en el sector de la construcción, junto a Techint y Cartellone. También se la considera como una de las mejores calificadas a la hora de ganar una licitación convocada por el Estado para realizar millonarias obras de infraestructura. Recuerdan que alguna de las obras en las que participó son Yacyretá y Atucha I, entre otras. Explican que tiene 3000 empleados y que tiene más de 40 años de trayectoria en el negocio y cerca de un centenar de ingenieros propios. El empresario comenzó a pensar en una retirada de hecho en enero pasado.

Ese mes, Macri fue a Córdoba a encarar una reunión de gabinete y realizar una serie de anuncios. Uno fue el el inicio de las obras de un gasoducto que llevará ese servicio indispensable a la capital de la provincia mediterránea, y a otras localidades. El grupo ganador de parte de esa obra que suma un total $ 9000 millones, es una Unión Transitoria de Empresas (UTE) encabezada por Iecsa. En sociedad con la china CCCC (China Communications Construction Company Ltd.), debe encarar las obras del sistema Este y Centro II valuadas en torno a $ 2500 millones. Este grupo asíatico sería uno de los interesados en Iecsa o en ODS.

“Es un pariente cercano al Presidente y no quiere generar problemas o sospechas o siempre va a estar cuestionado más allá de que sus antecedentes sean intachables, por lo cual decidió poner a la venta Iecsa o si hay una propuesta, también el mismo holding ODS”, explicaron a El Cronista cerca de Calcaterra. Agregaron que los tres gigantes asiáticos saben que las propuestas deberían oscilar los u$s 200 millones a los u$s 250 millones, que es el precio estimado que barajan en MBA-Lazard para iniciar conversaciones.

La dinámica de la operación se basa en lo que se llama mandato abierto. Es decir, el banco inversor sale a buscar interesados tanto por Iecsa como por ODS a los mercados local e internacional. Los grupos que muestren intenciones de compra deben acercar sus propuestas a MBA-Lazard que, de este modo, hace las veces de filtro y estudia las que se consideran más interesantes. Una vez que este proceso de selección culmine, el banco eleva las propuestas a Calcaterra y sus ejecutivos y a partir de allí se inicia una ronda de negociaciones para poder culminar la venta con éxito. Todo este proceso tendría un lapso que podría llegar a principios del año próximo. Mientras tanto, Calcaterra y su grupo, que también incluye a la inmobiliaria Creaurban, adoptarán una política de bajo perfil tanto en las apariciones públicas como en los negocios, aunque sin descuidar las operaciones. El primo del Presidente adquirió Iecsa en 2007, cuando era propiedad de Socma y Franco Macri decidió desmembrar el holding. La compró a cuotas, con un plan que finalizó en 2014. Luego creó ODS, que agrupa tanto a Iecsa como a Creaurban, y otras compañías como Fidus SGR; Compañía Americana de Transmisión Eléctrica; Cincovial y la minera Geometales. Actualmente, factura cerca de u$s 400 millones por año.