Fuente: ValorSoja

Evolución del precio FOB del poroto de soja según origen en u$s/tonelada (IGC)

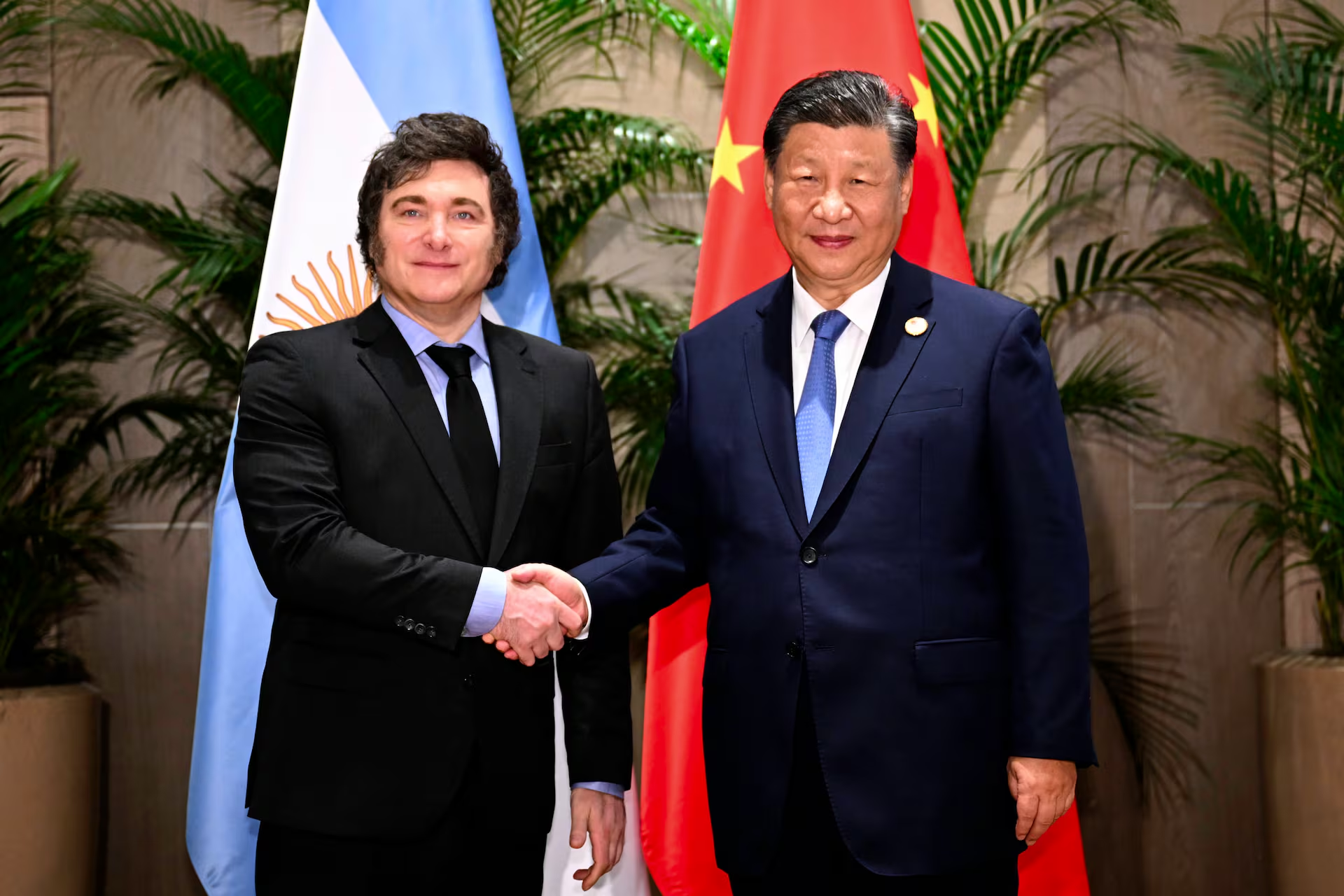

La posibilidad de que China habilite el ingreso de harina de soja argentina a su mercado –el principal consumidor mundial de ese producto– constituye una oportunidad para que la industria oleaginosa argentina pueda recuperar la competitividad que había perdido en el último año por un efecto colateral de la guerra comercial China-EE.UU.

Luego de las barreras proteccionistas implementadas por el presidente de EE.UU., Donald Trump, contra China, en junio de 2018 el gobierno de la nación asiática procedió –entre otras muchas represalias– a bloquear el ingreso de poroto de soja estadounidense por medio de la implementación de un arancel adicional del 25% (que en septiembre de 2019 fue incrementado al 30%).

Así como China es –por lejos– la principal importadora de poroto de soja a nivel global, en el mundo existen solamente dos grandes oferentes de ese producto: EE.UU. y el Mercosur. Por ese motivo, el bloqueo comercial chino contra EE.UU. produjo un incremento sustancial de la demanda y, por extensión, de los precios de exportación (FOB) del poroto exportado por Brasil y la Argentina respecto del vendido por EE.UU.

El nuevo escenario internacional generó un beneficio importante para Brasil, porque esa nación exporta la mayor parte de su producción de soja como grano sin procesar, dado que el grueso de la oferta brasileña de harina de soja se consume internamente para elaborar carne porcina y aviar que luego es exportada a los principales mercados del orbe.

Pero la situación resultó muy diferente para la Argentina, porque su principal producto de exportación es la harina de soja y China, cuando estalló la guerra comercial, mantuvo la política de no importar harina de soja para promover la industrialización de la oleaginosa en su propio territorio.

El FAS teórico (capacidad teórica de pago para poder cubrir los costos) de la soja Rosario disponible de las empresas argentinas 100% exportadoras de grano sin procesar –como es el caso de las filiales locales de ADM, CHS y Amaggi– es actualmente de 242,0 u$s/tonelada, según datos de la Dirección de Informaciones y Estudios Económicos de la Bolsa de Comercio de Rosario. En cambio, el FAS teórico de la industria aceitera es de 229,9 u$s/tonelada. El hecho de que sea mucho más conveniente exportar poroto sin procesar (cuya logística puede instrumentarse a través de una oficina comercial) que harina de soja (que requiere una inversión en fierros y un costo salarial significativo) compromete en el mediano la competitividad del complejo industrial aceitero argentino (el principal polo industrial del país).

A fines de diciembre de año pasado, ante la necesidad de diversificar la matriz importadora luego del bloqueo aplicado a EE.UU, el gobierno de China procedió a eliminar los aranceles de importación para las tortas y harinas de girasol, colza, algodón, maní, lino y palma (los cuales tributaban un arancel de 5,0%). Pero dejó afuera de esa medida a la harina de soja. El mensaje no podía ser más claro.

Pero en el segundo trimestre de 2019 ocurrió un evento inesperado: la difusión en prácticamente todo el territorio chino de una enfermedad –fiebre porcina africana– que obligó a liquidar buena parte de las existencias de cerdos presentes en China (nación que cuenta, o contaba, con el mayor stock porcino del mundo). Luego de desastre productivo generado por la fiebre porcina africana, la nación asiática inició una carrera contra el tiempo para generar nuevas fuentes de proteínas tanto vegetales como animales (ya sea por medio de la importación como de la promoción interna de la producción de carnes alternativas).

En ese marco, se abrió una nueva oportunidad para que la Argentina refuerce acciones comerciales y diplomáticas orientadas a lograr que el gobierno chino reconsiderase el pedido de apertura del mercado para la harina de soja argentina. Y afortunadamente encontraron buena receptividad.

Ezequiel Tambornini